Meta House様の掲載記事を監修しました。

監修記事URLhttps://meta-house.jp/column/housingloan-furniture-appliances/ サイトURL

https://meta-house.jp/

Meta House様の掲載記事を監修しました。

監修記事URLMeta House様の掲載記事を監修しました。

監修記事URLデフレ完全脱却のための措置の一環として、定額減税が実施されます。

具体的には、1人当たり4万円(所得税3万円、個人住民税1万円)で、夫婦と子供2人の四人家族の場合、総額で16万円の定額減税が行われることになります。

ただし、所得税は2024年(令和6年)分、個人住民税は2023年(令和5年)分の合計所得金額が1,805万円以下である場合に限ります。

※給与収入のみの場合、給与収入が2,000万円(所得調整控除適用者は2,015万円)以下の場合となります。

<給与所得者の場合>

・2024年(令和6年)6月1日以後最初に支払う給与等に対する源泉徴収税額から定額減税額を控除

・6月に減税しきれなかった場合には、翌月以降の税額から順次減税

<公的年金受給者の場合>

・年金機構等の公的年金(老齢年金)は、2024年(令和6年)6月以降の源泉徴収税額から減税

・6月に減税しきれなかった場合には、翌々月以降の税額から順次減税

<不動産所得・事業所得者等の場合>

・原則として確定申告の機会に減税

・予定納税対象者については、予定納税の通知の機会に減税

<給与所得者(特別徴収)の場合>

2024年(令和6年)6月の給与から特別徴収を行わず、特別控除の額を控除した後の個人住民税の額の11分の1を2024年(令和6年)7月から2025年(令和7年)5月まで毎月徴収する

<公的年金受給者(特別徴収)の場合>

2024年(令和6年)10月1日以後最初に厚生労働大臣等から支払いを受ける公的年金等につき特別徴収をされるべき個人住民税の額から特別控除の額に相当する金額を控除する

<上記以外(普通徴収)の場合>

令和6年度分の個人住民税に係る第1期分の納付額から特別控除の額に相当する金額を控除する

低所得者支援及び定額減税を補足する給付として、定額減税の実施に併せて以下の給付が実施されます。

①(令和5年度)住民税非課税世帯

1世帯当たり7万円が給付されます。(既に給付が実施された3万円と合計すると10万円の給付)

②(令和5年度)均等割のみ課税世帯

1世帯当たり10万円が給付されます。

③低所得の子育て世帯への「こども加算」

上記①、②の給付対象となる世帯に18歳以下の児童がいる場合には、児童1人につき5万円が加算されます。

④(令和6年度)新たな非課税等世帯

令和5年度は住民税が課税されていたが、令和6年度に非課税等となった方への対応として、以下の給付が実施されます。

・1世帯当たり10万円が給付

・18歳以下の児童1人につき5万円が加算

⑤定額減税しきれないと見込まれる方

令和6年度において定額減税(※)しきれないと見込まれる概ねの額を1万円単位で給付されます。

実績が判明し、「減税+給付」が不足する場合には、令和7年に追加給付が実施されます。

※1人4万円(所得税3万円、個人住民税1万円)×(本人+扶養親族)

源泉徴収義務者が早期に準備に着手できるよう、国税庁のホームページに特設サイトが設けられました。この特設サイトでは、定額減税に関する最新情報を随時掲載して行くということです。

https://www.nta.go.jp/users/gensen/teigakugenzei/index.htm

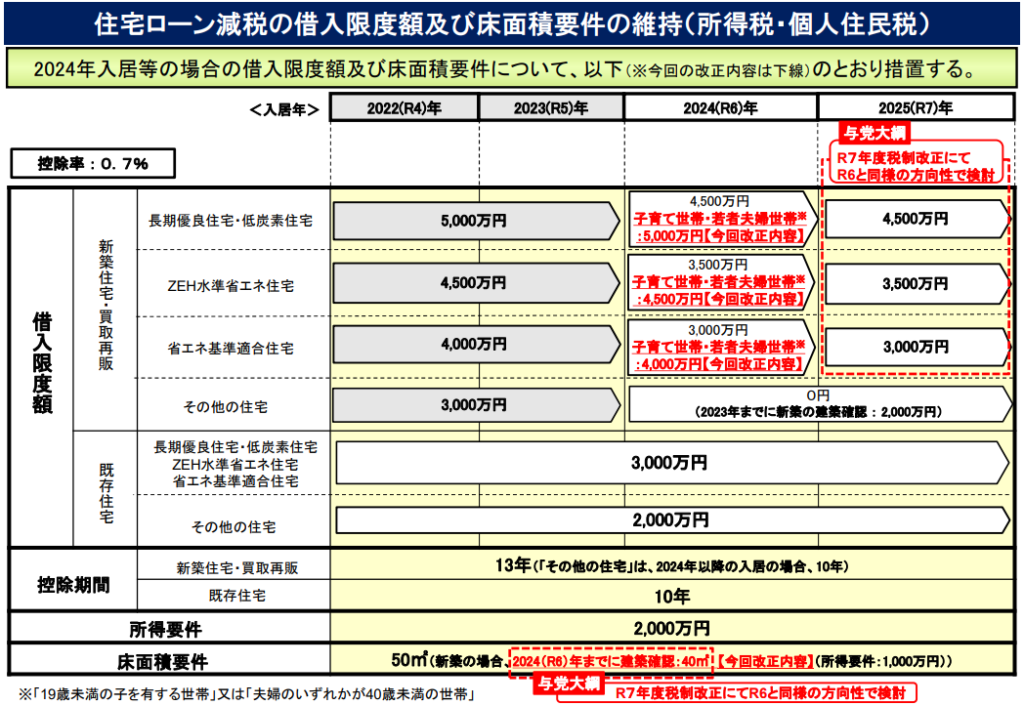

今回の税制改正では、子育て世帯と若者夫婦世帯(子育て世帯等)に対する更なる優遇措置が盛り込まれました。

※子育て世帯等とは、「19歳未満の子を有する世帯」又は「夫婦のいずれかが40歳未満の世帯」を言います。

住宅ローン減税については、2024年の入居分から減税の対象となる借入額の上限が引き下げられますが、子育て世帯等については上限の引き下げを見送り、2024年については現在の水準が維持されます。

出典:国土交通省「令和6年度国土交通省税制改正概要」

子育て世帯等が子育てに対応した住宅へのリフォームを行う場合に、標準的な工事費用相当額の10%等を所得税から控除する措置が設けられます。

子育てに対応した住宅へのリフォームとは、以下のような工事で50万円を超えるものが該当します。

①住宅内での子供の事故を防止する工事

②対面式キッチンへの交換工事

③開口部の防犯性を高める工事

④収納設備を増設する工事

⑤開口部、界壁、床の防音性を高める工事

⑥間取り変更工事

出典:国土交通省「令和6年度国土交通省税制改正概要」

児童手当の拡充(所得制限の撤廃と支給対象の拡大)に合わせて、扶養控除、ひとり親控除、生命保険料控除の見直しが図られる予定です。

※ 本内容は、2024年度(令和6年度)税制改正大綱及び関連省庁の公表資料に基づいています。

今後の法令等により内容が変わる可能性がございますので、ご注意ください。

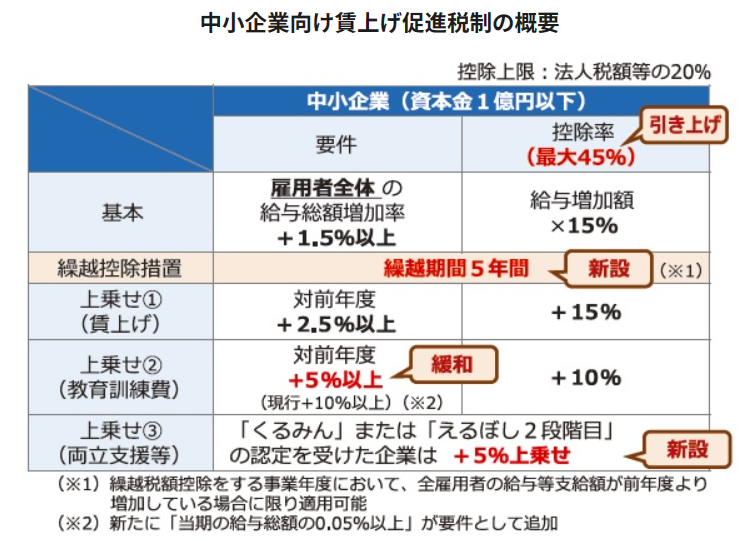

1.賃上げ促進税制

賃上げ促進税制は、令和6年度税制改正のメインテーマとも言えます。

特に、資本金1億円以下の中小企業向けの賃上げ促進税制については、控除率が最大45%(現行:40%)に引き上げられ、繰越控除措置も新設されるなど、手厚い内容となりました。

繰越税額控除制度は、適用事業年度が赤字で法人税額がない場合や、税額控除限度額が控除上限額(当期の法人税額の20%)を超える場合等に適用できます。ただし、繰越税額控除をする事業年度において、全雇用者の給与等支給額が前年度より増加している場合に限られます。

出典:東京商工会議所令和6年度税制改正大綱|税制改正について知りたい |東京商工会議所 (tokyo-cci.or.jp)

2.交際費課税の特例の拡充及び延長

交際費等の損金算入制度について、交際費等の範囲から除外される飲食費の金額基準が「1人当たり1万円以下」(現行:5,000円以下)に引き上げられます。

また、接待飲食費の50%損金算入特例と中小企業の定額控除限度額(年800万円)の特例の適用期限が令和9年3月31日まで3年間延長されます。

3.中小企業者等の少額減価償却資産の損金算入特例

適用期間が令和8年3月31日まで2年間延長されます。

また、出資金等が1億円超の組合等のうち常時使用する従業員の数が300人をこえるものが対象から除外されることになりました。

※ 本内容は、2024年度(令和6年度)税制改正大綱及び関連省庁の公表資料に基づいています。

今後の法令等により内容が変わる可能性がございますので、ご注意ください。

新年のご挨拶を申し上げます。

年初から大変な災害が発生いたしました。

令和6年能登半島地震によりお亡くなりになられた方々に謹んでお悔やみ申し上げますとともに、被災された皆さまに心からお見舞い申し上げます。

当事務所は、本日より始動いたしました。

旧年中は多くのお力添えいただき誠にありがとうございました。

今年は辰年、竜頭蛇尾に終わることなく、また画竜点睛を欠くことなく、持てる力を存分に発揮して、飛躍する1年にしていきたいものです。

皆様のより一層のご支援を賜りますよう心よりお願い申し上げます。

自宅を買い替えて譲渡益が出た場合には、3,000万円特別控除(措法35)の適用を受けることにより、課税所得を減らすことができます。

ただし、3,000万円特別控除と住宅ローン控除は同時に適用を受けることができませんので、買い替えをする場合にはどちらの適用を受けるのが有利かを考える必要があります。

個人がマイホーム(居住用財産)を売却したときは、一定の要件を満たすことにより、譲渡益から最高3,000万円を控除することができます。

●この特例の適用を受けるための主な要件

・自分が住んでいる家屋、または家屋とともにその敷地や借地権を売却すること

・以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売却すること

・家屋を取り壊した場合には、次の2つの要件全てに当てはまること

①その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年を経過する日の属する年の12月31日までに売却すること

①家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと

・売却した年の前年及び前々年にこの特例又はマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと

・売却した年、その前年及び前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと

・売手と買手が親子や夫婦など特別な関係でないこと

住宅ローン控除については、入居した年、その前年又は前々年に3,000万円の特別控除の適用を受けた場合には、その適用を受けることはできません。

譲渡所得に係る3000万円特別控除や住宅ローン控除の適用をお考えの方は、どちらを適用する方が節税効果があるのか、見極める必要があります。ぜひ、専門家にご相談ください。

インボイス制度に関して、様々な情報が国税庁のサイトで更新されています。

その中でも、都度更新されている「お問合わせの多いご質問」が11月13日付で更新されてます。

上記には、Q&A公表後に多く寄せられるご質問として、追加・改定等として整理し、集約されてた13問が掲載されています。

免税事業者の交付する請求書等についてや、売手が負担する振込手数料について、従業員の立替払いについてなど、実務で発生するケースの多い事項が記載されています。

これまで記載されていなかった柔軟な対応ができるような取り扱いも掲載されていますので、実務担当者の方はご一読ください。

固定資産の除却損は、その資産を物理的に除却した時に計上できます。

ただし、物理的に除却していなくても認められる場合があります。

次に掲げるような固定資産については、たとえ当該資産につき解撤、破砕、廃棄等をしていない場合であっても、当該資産の帳簿価額からその処分見込価額を控除した金額を除却損として損金の額に算入することができるものとする。(昭55年直法2-8「二十五」により追加)

(1) その使用を廃止し、今後通常の方法により事業の用に供する可能性がないと認められる固定資産

(2) 特定の製品の生産のために専用されていた金型等で、当該製品の生産を中止したことにより将来使用される可能性のほとんどないことがその後の状況等からみて明らかなもの

例えば、製造を中止した製品に係る機械装置や器具備品などについて、上記要件を満たす場合には、物理的な処分がまだであっても除却損を計上できます。

ただし、建物についての有姿除却は、否認される可能性が高いので、顧問税理士にご相談のうえ適用してください。

最近バタバタしており、更新が途絶えてしまっていました。

今日、生命保険や地震保険料の控除証明書が郵送されてきました。

もうそんな季節ですね。早いものです。

子供が通う保育園では、インフルエンザの感染者がチラホラ出ています。

急に寒くなってきましたので、皆様ご自愛ください。