簡易課税制度を適用したい場合には、原則として、簡易課税制度選択届出書をその適用を受ける課税期間の直前の課税期間の末日までに提出する必要があります。(消法37①)

ただし、インボイス制度導入に伴い、この届出書の提出時期について2つの特例措置が設けられています。

1. 免税事業者に係る登録の経過措置の適用を受ける場合の特例

免税事業者が令和5年10月1日から令和11年9月30日までの日の属する課税期間中に「免税事業者に係る登録の経過措置」の適用を受ける場合には、登録開始日を含む課税期間中に簡易課税制度選択届出書を提出すれば、その登録開始日を含む課税期間から簡易課税制度を適用できます。(平成30年改正消令附則18)

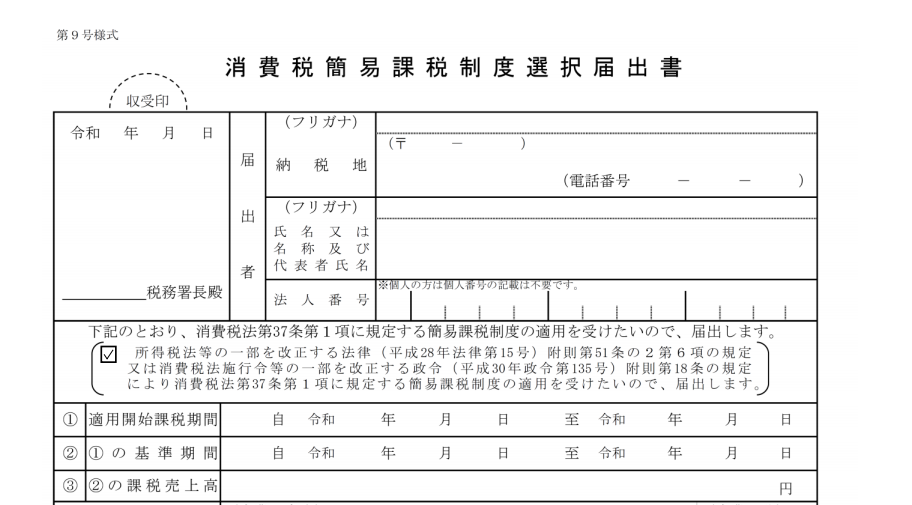

この場合、その提出する簡易課税制度選択届出書に「その課税期間から簡易課税制度を適用する旨」の記載が必要となります。具体的には、簡易課税選択届出書の「①適用開始課税期間」欄のすぐ上の欄にある□に✓マークを付けて提出します。

なお、その基準期間における課税売上高が1,000万円を超えたこと等により課税事業者となる免税事業者が、その課税事業者となる課税期間の初日から適格請求書発行事業者の登録を受ける場合には、「免税事業者に係る登録の経過措置」が適用されませんので、この場合には、原則通り、その直前の課税期間中に簡易課税制度選択届出書を提出する必要がありますので注意が必要です。

2. 2割特例を適用した課税期間後の特例

2割特例(2割特例について後日ご説明します)の適用を受けた適格請求書発行発行事業者が、2割特例の適用を受けた課税期間の翌課税期間中に、消費税簡易課税制度選択届出書を提出したときは、その提出した日の属する課税期間から簡易課税制度の適用を受けることができます(平成28年改正法附則51の2⑥)

この場合、その提出する届出書に、「その課税期間から簡易課税制度の適用を受ける旨」を記載する必要があります。具体的な記載方法は上記1の場合と同じです。